산업 및 도메인 지식, 왜 중요할까요?

제품/서비스 기획자는 단순히 아이디어를 내고, 기능을 정의하는 역할을 넘어, 해당 제품/서비스가 속한 산업 및 특정 도메인(영역)에 대한 깊이 있는 이해를 갖추어야 합니다. 산업 및 도메인 지식은 사용자의 니즈를 정확하게 파악하고, 경쟁 환경을 분석하며, 차별화된 가치를 제공하는 제품/서비스를 기획하는 데 필수적인 기반이 됩니다.

산업 지식: 거시적인 관점에서 시장을 바라보다

산업 지식은 특정 산업의 구조, 동향, 경쟁 환경, 규제, 기술 변화 등 거시적인 관점에서 산업 전반을 이해하는 것을 의미합니다.

- 산업 구조 분석: 산업의 가치 사슬(Value Chain), 주요 플레이어, 시장 규모, 성장률 등을 파악합니다.

- 시장 동향 분석: 산업 트렌드, 소비자 니즈 변화, 기술 발전 등을 파악합니다.

- 경쟁 환경 분석: 경쟁사의 제품/서비스, 전략, 강점과 약점 등을 분석합니다.

- 규제 환경 분석: 산업 관련 법률, 규제, 정책 등을 파악합니다.

- 기술 변화 분석: 산업에 영향을 미치는 기술 변화(예: 인공지능, 빅데이터, 클라우드 컴퓨팅 등)를 파악합니다.

예시:

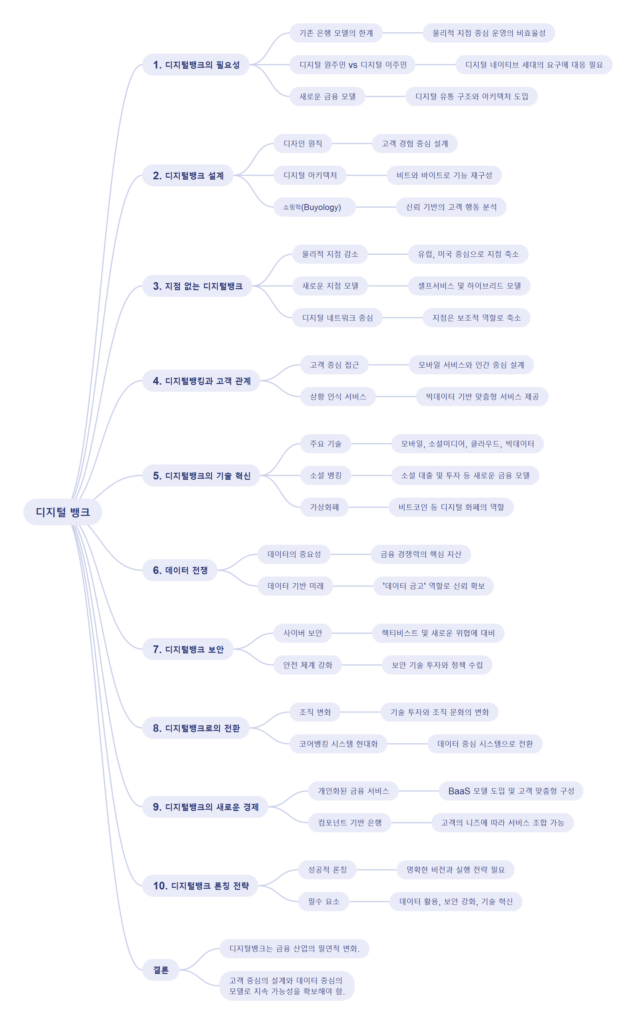

- 금융 산업: 핀테크, 블록체인, 오픈뱅킹 등 새로운 기술과 서비스 등장, 금융 규제 변화 등

- 헬스케어 산업: 디지털 헬스케어, 원격 의료, 유전자 분석 등 기술 발전, 고령화 사회 진입에 따른 의료 서비스 수요 증가 등

- 유통 산업: 전자상거래, O2O(Online to Offline), 옴니채널 등 유통 채널 다양화, 개인 맞춤형 서비스 확대 등

도메인 지식: 특정 영역에 대한 전문성을 갖추다

도메인 지식은 특정 분야 또는 업무 영역에 대한 전문적인 지식을 의미합니다. 제품/서비스 기획자는 자신이 담당하는 제품/서비스의 도메인에 대한 깊이 있는 이해를 갖추어야 합니다.

- 도메인 용어 이해: 해당 도메인에서 사용되는 전문 용어, 약어, 개념 등을 이해합니다.

- 업무 프로세스 이해: 해당 도메인의 업무 프로세스, 절차, 규칙 등을 파악합니다.

- 사용자 특성 이해: 해당 도메인의 사용자의 특성, 니즈, 행동 패턴 등을 파악합니다.

- 기술적 제약 조건 이해: 해당 도메인의 기술적 제약 조건, 한계 등을 파악합니다.

- 관련 법규 및 규제 이해: 해당 도메인과 관련된 법률, 규제, 정책 등을 파악합니다.

예시:

- CRM(Customer Relationship Management) 솔루션 기획자: 고객 데이터 관리, 마케팅 자동화, 영업 프로세스 등에 대한 지식 필요

- ERP(Enterprise Resource Planning) 시스템 기획자: 회계, 인사, 생산, 물류 등 기업 경영 전반에 대한 지식 필요

- 게임 기획자: 게임 장르, 게임 메커니즘, 레벨 디자인, 밸런싱 등에 대한 지식 필요

산업 및 도메인 지식, 어떻게 확보할까요?

- 지속적인 학습: 관련 서적, 뉴스 기사, 산업 보고서, 논문 등을 꾸준히 읽고 학습합니다.

- 전문가 인터뷰: 해당 산업 및 도메인 전문가와 인터뷰를 통해 생생한 현장 지식을 얻습니다.

- 컨퍼런스 및 세미나 참석: 최신 동향과 정보를 파악하고, 네트워킹 기회를 확보합니다.

- 온라인 커뮤니티 활동: 관련 온라인 커뮤니티에 참여하여 정보를 공유하고, 의견을 교환합니다.

- 실무 경험: 직접 해당 산업 및 도메인에서 일하거나, 관련 프로젝트에 참여하여 경험을 쌓습니다.

- 사용자 조사: 사용자 인터뷰, 설문 조사, 데이터 분석 등을 통해 사용자의 니즈와 행동 패턴을 파악합니다.

산업 및 도메인 지식, 실제 사례를 살펴볼까요?

토스 (Toss)

토스는 간편 송금 서비스로 시작하여 금융 플랫폼으로 성장했습니다. 토스는 금융 산업에 대한 깊이 있는 이해를 바탕으로, 기존 금융 서비스의 불편함을 해결하고, 사용자에게 혁신적인 가치를 제공했습니다.

야놀자

야놀자는 숙박 예약 서비스로 시작하여 여가 플랫폼으로 확장했습니다. 야놀자는 여행 및 여가 산업에 대한 이해를 바탕으로, 사용자의 다양한 니즈를 충족시키는 서비스를 제공하고 있습니다.

마켓컬리

마켓컬리는 신선 식품 배송 서비스로, 유통 산업에 대한 이해와 데이터 분석 능력을 바탕으로 차별화된 서비스를 제공하고 있습니다.

산업 및 도메인 지식, 주의할 점은 없을까요?

- 편협한 시각 지양: 특정 정보나 의견에만 갇히지 않고, 다양한 관점에서 산업 및 도메인을 바라보는 것이 중요합니다.

- 과거 데이터에만 의존하지 않기: 과거 데이터는 참고 자료일 뿐, 미래를 예측하는 데는 한계가 있습니다. 현재 시장 상황과 트렌드를 고려하여 유연하게 대처해야 합니다.

- 지속적인 업데이트: 산업 및 도메인 지식은 끊임없이 변화하므로, 지속적으로 학습하고 업데이트해야 합니다.

결론: 산업 및 도메인 지식은 차별화된 제품/서비스 기획의 핵심

산업 및 도메인 지식은 제품/서비스 기획자가 사용자의 니즈를 정확하게 파악하고, 경쟁 환경을 분석하며, 차별화된 가치를 제공하는 제품/서비스를 기획하는 데 필수적인 기반입니다. 지속적인 학습과 경험을 통해 산업 및 도메인 지식을 쌓고, 이를 제품/서비스 기획에 적극적으로 활용해야 합니다.

한 문장 요약:

- 산업 및 도메인 지식은 해당 제품 및 서비스가 속한 시장과 특정 영역을 깊이 이해하는것이다.

- 산업 지식은 산업 구조 시장 동향 경쟁 환경 규제 환경 기술 변화 등 거시적 관점이다.

- 도메인 지식은 특정 분야 또는 업무 영역에 대한 전문 지식이다.

- 산업 및 도메인 지식은 지속적 학습 전문가 인터뷰 컨퍼런스 온라인 커뮤니티 실무 경험으로 얻는다.

- 토스 야놀자 마켓컬리는 산업 및 도메인 지식을 활용한 기업들이다.

#산업지식, #도메인지식, #제품기획, #시장분석, #경쟁분석, #사용자분석, #핀테크, #헬스케어, #유통